El canto de un duro, como se decía antes, le ha faltado a IBM para cerrar su ejercicio 2010 con 100.000 millones de dólares de ingresos. Unos cuantos duros, porque la cifra final ha sido de 99.870 millones. El nuevo año no podría haber empezado mejor para las empresas tecnológicas: abrió la temporada Intel con unos resultados históricos, le siguió Apple, y ahora el Gigante Azul – otra expresión en desuso – que así confirma su segunda posición en el ranking mundial por facturación. La secuencia es importante porque revela que la amenaza de recesión global ha quedado atrás, y el gasto en TI se va recuperando con firmeza, tal como había pronosticado IDC.

Anoche presentó sus cuentas Google, pero es un caso que merece tratamiento aparte, como ya sabemos a estas horas. En las próximas semanas, habrá ocasión de comprobar si el aparente nuevo ciclo es real y si su reparto es homogéneo. Presentarán resultados, sucesivamente, EMC (25/1), Microsoft (27/1), Cisco (9/2), Dell (15/2), HP (22/2) y en marzo cerrará el desfile Oracle. No hay que esperar un gran impacto bursátil, porque Wall Street ha descontado la tendencia: desde agosto, el índice Morgan Stanley Tech – que sigue la evolución de las acciones tecnológicas – ha ganado más de un 35%, dejando malparado al genérico S&P 500 Index. Pero IBM es un faro que emite señales intermitentes, cuya intensidad encierra mensajes.

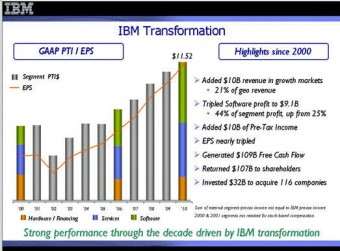

Esta vez, el mensaje merece atención especial, porque cierra lo que Sam Palmisano, CEO de la compañía, ha llamado “nuestra década de transformación”, en la que pasó de facturar 37.770 millones de dólares en 2000 a casi 100.000 millones en 2010. Los ingresos del cuarto trimestre [29.000 millones de dólares, que representan un 7% de incremento sobre el mismo período de 2009] cierran un ejercicio en el que IBM ha vuelto a beneficiarse de una facturación recurrente. Las fuentes del crecimiento han sido dispares: hardware (+21%), software (+7%) y servicios (+18%).

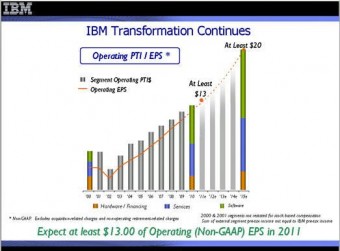

Durante la presentación, Mark Loughridge, chief financial officer, puso de relieve que el beneficio por acción ha excedido el objetivo de cuatrienal de 11 dólares (a finales de 2006 era de 6,05 dólares), ya que ha cerrado 2010 a 11,52 dólares. Sumando 36.000 millones de dólares de capitalización a los 1.000 millones pagados en dividendos, Loughridge calculó el retorno a los accionistas en 37.000 millones de dólares, equivalentes a un 62% en ese lapso. En el roadmap hasta 2015, la actual dirección de IBM se ha fijado como objetivo elevar este parámetro a “por lo menos 20 dólares”.

Aunque IBM lleva bastante tiempo enfatizando su giro a los servicios, pasando por el software (juntos representan tres de cada cuatro dólares facturados), el hardware ha aportado el 18% de las ventas de 2010, con un respingo hasta el 21% en el último trimestre. Dos tercios corresponden a servidores, y lo esencial del mérito corresponde al System z, el mainframe cuya nueva generación nació en julio. Los productos de software, fundamentalmente middleware, generaron 22.500 millones de ventas en 2010, con una progresión del 5,1%, meritoria en el contexto de contracción del gasto corporativo. La familia Websphere incrementó sus ventas un 32% pero, en contraste, las aplicaciones Lotus siguen perdiendo fuerza. Business Analytics es otro negocio en ascenso.

El análisis de las actividades de servicios tiene matices. Como es bien sabido, no son propensos al sobresalto, sus márgenes son estrechos (o planos), pero ofrecen un colchón de ingresos repetitivos; la facturación de servicios en 2010 ha sido de 56.400 millones, una progresión del 2%. Loughridge se detuvo unos minutos en la tendencia en los servicios de outsourcing, cuyo backlog ha vuelto a crecer, y ya está en niveles anteriores a la crisis. Estratégicamente, se desplaza en favor de los servicios transaccionales, lo que es un buen síntoma porque, según el vicepresidente y CFO de IBM, “se debe principalmente al aumento de la demanda en los mercados en crecimiento”, en los que la clientela está menos condicionada por la infraestructura heredada.

El desglose geográfico de las cuentas revela que el 73,9% de los ingresos de IBM proceden de Estados Unidos y la región EMEA (tres puntos menos que hace un año) y que, mientras en estos mercados maduros el crecimiento es del 4%, en los emergentes es del 15%, con una mención especial a China e India, donde fue del 19%. Una suma de tendencias que explican el titular de este post: si a IBM le va bien, será señal de que la recuperación está en marcha.

La hoja de ruta 2015 se ha construido sobre tres ejes. El primero de ellos es, obviamente, el aumento de los ingresos, a su vez fruto de una mezcla de aceleración orgánica y nuevas adquisiciones: si en la última década IBM invirtió unos 32.000 millones de dólares en la compra de 116 compañías, ahora se propone mantener esa política, sin dar más pistas. Asimismo, estima un incremento de 8.000 millones en productividad y promete seguir retornando valor a los accionistas sobre la base de recompra de acciones más dividendos. ¿Algo que reprochar?